Każdy emigrant dobrze wie, że życie w Wielkiej Brytanii oferuje wiele możliwości – lepsze zarobki, niezależność i dostęp do szerokiej gamy usług socjalnych. Jednakże, nie można zapominać także o wyzwaniach, zwłaszcza jeśli chodzi o zarządzanie finansami. Jak powszechnie wiadomo, koszty życia na Wyspach są dosyć wysokie, natomiast codzienne wydatki, takie jak czynsz, rachunki czy transport, mogą pochłaniać znaczną część naszych zarobków. W związku z tym, wielu polskich emigrantów, mieszkających na co dzień w UK, nawet tych dobrze zarabiających, zastanawia się, ile powinni oszczędzać w ciągu jednego miesiąca, aby czuć się bezpiecznie i systematycznie poprawiać swoją stabilność finansową.

Oszczędzać trzeba rozsądnie. Comiesięczne odkładanie pieniędzy to nie tylko sposób na zapewnienie sobie stabilności w przypadku nieprzewidzianych sytuacji, takich jak utrata pracy, nagłe wypadki lub choroby. To także narzędzie umożliwiające realizację długoterminowych planów, chociażby takich jak zakup własnego mieszkania, nowy samochód, wcześniejsza emerytura czy inwestycja w przyszłość naszych dzieci. Nasuwa się jednak pytanie: „Ile oszczędzać?”. Problem w tym, że nie ma jednej uniwersalnej kwoty, którą każdy powinien odkładać. W końcu, wszystko zależy od naszej indywidualnej sytuacji finansowej, trybu życia, niezbędnych wydatków oraz celów, jakie sobie stawiamy.

W dzisiejszym wpisie zastanowimy się na tym, jakie czynniki wpływają na możliwości odkładania pieniędzy w UK, jak powinno się oszczędzać oraz ile realnie można odkładać przy różnych miesięcznych zarobkach. Sprawdzimy też, jak efektywnie zarządzać swoimi finansami, aby móc cieszyć się większą swobodą i stabilnością. W związku z tym, jeżeli interesuje Cię ten temat i chcesz dowiedzieć się ile powinieneś oszczędzać co miesiąc w UK, koniecznie zostań z nami!

Dlaczego warto oszczędzać?

Zanim przejdziemy do głównej części dzisiejszego wpisu, czyli do samych liczb, zacznijmy do podstaw, które są również ważne. Zastanówmy się zatem, dlaczego warto oszczędzać?

Nie można zaprzeczyć, że oszczędzanie, niezależnie od odkładanej kwoty, pozytywnie wpływa na naszą stabilność finansową, ponadto, jest też jej kluczowym elementem, który znacząco na nią wpływa. Przyzwoita sytuacja finansowa jest naszą poduszką bezpieczeństwa, która chroni nas przed nagłymi wydatkami, których nie możemy się spodziewać. Ponadto, zwłaszcza będą emigrantem, trzeba o nią dbać. Życie w Wielkiej Brytanii oferuje wyższe zarobki i lepszy standard życia, natomiast, niespodziewane wydatki lub nagłe zmiany, chociażby w sytuacji zawodowej, mogą szybko doprowadzić do problemów finansowych. Dlatego też, regularne oszczędzanie jest niezwykle istotne w życiu emigranta.

Nieprzewidziane wydatki i sytuacje kryzysowe

Każdy dobrze wie, że życie bywa nieprzewidywalne – nagła utrata pracy, choroba, zepsuty samochód czy podwyżka czynszu – takie przykre sytuacje, mogą przytrafić się każdemu w najmniej spodziewanym momencie. Posiadając poduszkę finansową, można uniknąć stresu i pożyczek, po które często sięgamy w kryzysowych sytuacjach. Właśnie dlatego, warto oszczędzać.

Planowanie przyszłości

Zmieniając trochę nastrój, warto wspomnieć również o tym, że oszczędzanie to nie tylko zabezpieczenie na czarną godzinę, ale także sposób na skuteczną realizację długoterminowych planów. Dla każdego może być to coś zupełnie innego, zakup własnego mieszkania, rozbudowa domu, inwestycja w edukację dziecka, założenie własnej firmy lub nawet zakup nowego samochodu czy wyjazd na zagraniczne wakacje. Oszczędzać możesz w dowolnym celu. Regularne odkładanie pieniędzy daje nie tylko bezpieczeństwo w kryzysowych sytuacjach, ale także większą swobodę w podejmowaniu decyzji życiowych i planowaniu większych wydatków.

Lepsza jakość życia i mniej stresu

Uwierzcie, że świadomość posiadania oszczędności, daje poczucie bezpieczeństwa i komfortu psychicznego. Jest to szczególnie ważne, kiedy musimy jednocześnie dbać o swoje życie prywatne, zawodowe i czasem również o dobrobyt naszych dzieci. Brak długów i regularne oszczędzanie sprawiając, że codzienne życie staje się zdecydowanie mniej stresujące. Ponadto, odkładanie pieniędzy to również możliwość korzystania z lepszej jakości życia. Dzięki oszczędnością możemy realizować swoje pasje, podróżować czy inwestować w przyszłość naszych dzieci, zdrowie i edukację.

Zatem, nie ma co do tego najmniejszych wątpliwości, że warto oszczędzać. Odkładanie pieniędzy w UK to nie tylko kwestia finansowej odpowiedzialności, ale również przepis na zwiększenie swojej niezależności i stabilności. Nieważne jest to, czy oszczędzamy gotówkę na „czarną godzinę”, większe cele czy po prostu dla własnego spokoju – regularne odkładanie pieniędzy zawsze przynosi korzyści.

Ile powinienem oszczędzać co miesiąc w UK?

Wiemy już, dlaczego warto oszczędzać, w związku z tym, czas przejść do najważniejszej części dzisiejszego wpisu, sprawdźmy zatem, ile powinniśmy oszczędzać co miesiąc w UK?

Zacznijmy od tego o czym już w pewnym sensie wspominaliśmy, mianowicie, nie ma jednej, uniwersalnej kwoty, którą każdy powinien odkładać do swojej skarbonki co miesiąc, po każdej wypłacie wynagrodzenia – wszystko zależne jest od naszych dochodów, wydatków, stylu życia oraz indywidualnych celów finansowych. Natomiast, istnieją jednak pewne zasady, które mogą pomóc w ustaleniu optymalnej sumy oszczędności.

Zasada 50/30/20

Zacznijmy od czegoś, o czym prawdopodobnie cześć z Was już wcześniej słyszała. Mianowicie, zasada 50/30/20 jest jednym z najpopularniejszych modeli zarządzania finansami, a polega ona na tym, że:

- 50% dochodów przeznaczamy na potrzeby podstawowe (czynsz, rachunki, jedzenie, transport);

- 30% na wydatki uznaniowe (rozrywka, podróże, hobby);

- 20% na oszczędności i spłatę długów.

Jest to bardzo prosty podział, którego zdecydowanie polecamy się trzymać. Przykładowo, osoba zarabiająca miesięcznie 2 500 funtów netto, powinna odkładać przynajmniej 500 funtów z każdej swojej wypłaty. Natomiast, należy pamiętać, że zasada ta to tylko pewien wzór i sugestia, którą można modyfikować wedle indywidualnych potrzeb. W praktyce, zastosowanie jej może wyglądać inaczej – w droższych miastach, takich jak Londyn, koszty życia mogą pochłaniać większą części budżetu niż wspomniane 50%, co oznacza, że oszczędzać trzeba adekwatnie do swojej realnej sytuacji życiowej. Natomiast, zasada 50/30/20 jest naprawdę skuteczna i dostosowanie jej do indywidualnej sytuacji życiowej oraz finansowej może sprawić, że będzie ona dla nas jeszcze bardziej korzystna.

Od czego zależy minimalna kwota oszczędności?

Tłumacząc to jak oszczędzać przy wykorzystaniu zasady 50/30/20, wspomnieliśmy, że warto sposób ten dostosować pod indywidualną sytuację życiową i finansową. Fakt, jak powinno się to robić, łączyć się z pytaniem: „Od czego zależy minimalna kwota oszczędności?”.

Dobrze wiemy, że nie każdy może pozwolić sobie na odkładanie 20% swojej miesięcznej pensji, natomiast podkreślmy to, że ważne jest, aby oszczędzać cokolwiek, szczególnie na początku. Minimalna kwota oszczędności w UK zależy od następujących czynników:

- Wysokość zarobków – to logiczne, im wyższe jest nasze wynagrodzenie, tym większy procent możemy odłożyć;

- Koszty życia – to jakie mieszkanie wynajmujemy, czy może posiadamy własne M, albo to w jakim mieście żyjemy, wpływa na nasze możliwości oszczędzania (np. mieszkając w mniejszym mieście, prawdopodobnie możemy odłożyć więcej, niż mieszkając w Londynie);

- Zobowiązania finansowe – zanim zajmiemy się oszczędzaniem większych kwot, naszym priorytetem powinna być spłata ewentualnych długów i kredytów;

- Cele finansowe – im szybciej chcemy osiągnąć konkretny cel (np. zakup mieszkania na własność), tym więcej pieniędzy powinniśmy oszczędzać.

Jak dostosować oszczędności do swojej sytuacji?

Tak jak już wspomnieliśmy, zaczynając oszczędzanie nie musimy od razu traktować zasady 50/30/20 jako wyroczni, może być to dla nas swego rodzaju sugestia, a nawet cel, do którego chcemy dążyć. Pamiętaj, że jeżeli nie jesteś w stanie oszczędzać 20% swojej miesięcznej pensji, zacznij od mniejszych kwot, np. 5-10% pensji i stopniowo zwiększaj tę wartość, gdy Twoja sytuacja finansowa się poprawi. Ponadto, warto zwiększyć swoje oszczędności można również poprzez zmniejszenie swoich wydatków (np. zmiana dostawców energii, ograniczenie jedzenia na mieście) lub zwiększenie dochodów (np. dodatkowa praca).

Przykładowe scenariusze oszczędzania

Skoro w dzisiejszym artykule skupiamy się na tym, ile powinniśmy oszczędzać, przyjrzyjmy się także przykładowym scenariuszom odkładania pieniędzy w oparciu o wcześniej opisaną zasadę 50/30/20:

Pracownik fizyczny (np. budowlaniec) zarabiający 1 800 funtów netto miesięcznie:

- Koszty życia: 1 300 funtów;

- Możliwe oszczędności: 100-200 funtów.

Specjalista IT (np. programista) zarabiający 3 500 netto miesięcznie:

- Koszty życia: 1 750 funtów;

- Możliwe oszczędności: 700-800 funtów.

Pracująca rodzina z dwójką dzieci zarabiająca 4 500 funtów netto miesięcznie:

- Koszty życia: 3 000 funtów;

- Możliwe oszczędności: 700-800 funtów.

Pamiętajmy, że każdy powinien skupić się na tym, aby oszczędzać adekwatnie do swojej sytuacji życiowej i finansowej. Natomiast, niezależnie od zarobków, warto odkładać przynajmniej niewielką część dochodu. Nawet naprawdę małe kwoty, mniejsze niż 100 funtów miesięcznie to krok w stronę większej stabilności finansowej i poczucia bezpieczeństwa.

Chcesz dowiedzieć się ile zarabia się w Wielkiej Brytanii? Koniecznie przeczytaj naszą serię artykułów dotyczącą wynagrodzeń w różnych zawodach na Wyspach! (Część 1. Część 2.)

Typowe błędy w oszczędzaniu i jak ich unikać?

Po wcześniejszej części dzisiejszego wpisu wiecie już jak skutecznie oszczędzać i przede wszystkim ile, jednakże wiemy, że odkładanie pieniędzy nie jest w sumie takie łatwe. Istnieje wiele pułapek oraz błędów, które niestety przeszkadzają nam w oszczędzaniu. Duża część polskich emigrantów w UK, mimo dobrych intencji i poważnych planów, popełnia błędy, które sprawiają, że ich oszczędności są niewystarczające albo zdecydowanie za szybko się kurczą. Oto najczęstsze problemy i sposoby, jak ich unikać.

Życie „od wypłaty do wypłaty”

Zacznijmy od czegoś w sumie oczywistego, o czym jednak wiele osób nie pamięta. Podstawowym błędem, który przeszkadza w oszczędzaniu jest nieposiadanie określonego budżetu. W takiej sytuacji wydajemy pieniądze na bieżąco, nie zastanawiamy się nad przyszłością, ani nad tym na co konkretnie wydajemy i ile. Brak zaplanowanego budżetu sprawia, że pod koniec miesiąca nie zostaje nam nic do odłożenia.

Jak tego uniknąć?

- Stworzyć miesięczny budżet (np. na podstawie zasady 50/30/20) – ustalić ile gotówki, w ciągu miesiąca możemy przeznaczyć na konkretne wydatki oraz ile pieniędzy chcemy odłożyć;

- Korzystanie z aplikacji służących do planowania finansów, może skutecznie ułatwić nam kontrolowanie swojego budżetu;

- Automatyczne oszczędzanie – jeżeli wiesz, że miewasz problemy z systematycznością, ustaw automatyczny przelew na konto oszczędnościowe zaraz po wypłacie.

Niekontrolowanie zbędnych wydatków

O zbędnych wydatkach wspominaliśmy już kilkakrotnie w dzisiejszym wpisie – nie ma co do tego najmniejszych wątpliwości, że są one jednym z większych przeciwników oszczędzania. Subskrypcje, częste jedzenie na mieście, nieprzemyślane zakupy – te paradoksalnie „drobne” wydatki mogą znacząco zmniejszać nasze potencjalne oszczędności. Często nie zdajemy sobie nawet sprawy, ile pieniędzy miesięcznie wydajemy na zbędne przyjemności, bez których, jak najbardziej, moglibyśmy się obejść.

Jak tego uniknąć?

- Subskrypcje – staraj się przeglądać je regularnie, zastanów się nad tym, z których rzeczywiście korzystać i zrezygnuj z tych, które są Ci niepotrzebne;

- Jedzenie na mieście – w ciągu ośmiu godzin w pracy oczywiste jest to, że musisz coś zjeść, zamiast wybierać pobliską restaurację ugotuj posiłek w domu, a na pewno oszczędzisz sporo pieniędzy;

- Planuj swoje zakupy – wybierając się do marketu lub galerii handlowej zastanów się czego potrzebujesz, zrób listę i unikaj impulsywnych zakupów, które „wpadną Ci w oko”.

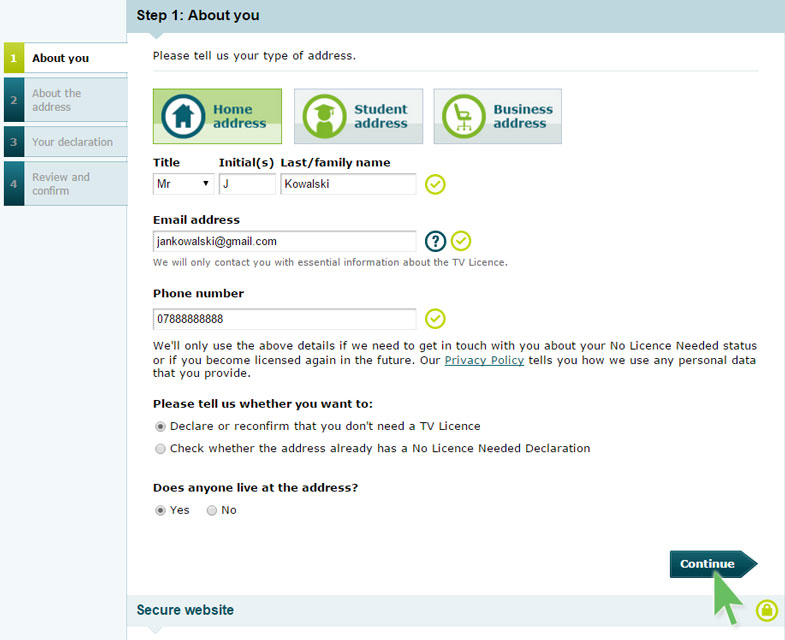

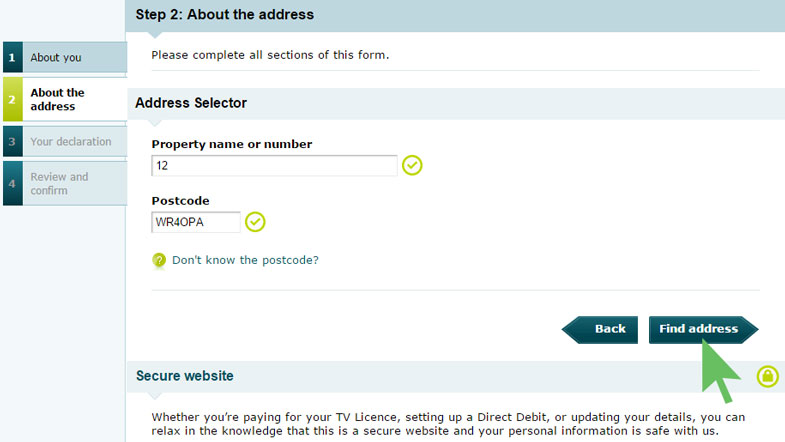

Zapominanie o ulgach podatkowych i benefitach

Pewnie część z Was, którzy mieszkają w UK od dłuższego czasu, dobrze o tym wie, jednakże, jeżeli niedawno przeprowadziłeś się na Wyspy koniecznie sprawdź jakie ulgi podatkowe oraz benefity Ci przysługują. W UK istnieje wiele form wsparcia finansowego, z których emigranci często nie korzystają, po prostu o nich nie wiedzą, albo myślą, że im się one nie należą. Ulgi podatkowe dla małżeństw, wsparcie w wychowaniu dziecka, programy oszczędnościowe (np. Lifetime ISA) to tylko przykładowe programy, z których mogą skorzystać osoby mieszkające na Wyspach.

Jak tego uniknąć?

- Research – jeżeli nie wiesz, jakie programy wsparcia finansowego Ci przysługują albo nie znasz się na ulgach podatkowych, po prostu poszukaj informacji na ten temat w Internecie (artykuły o niektórych programach znajdziesz na naszym portalu: ulga dla małżeństw, zwrot podatku za uniform, Universal Credit, benefity dla rodziców);

- Dopłaty rządowe – być może część z Was o tym nie wie, ale brytyjski rząd oferuje wiele programów oszczędnościowych, z których mogą skorzystać również emigranci (pod warunkiem, że płacą podatki na terenie Wielkiej Brytanii);

- Podatki – postaraj się optymalizować swoje podatki, jest to możliwe za sprawą takich programów jak: Personal Allowance czy Marriage Allowance.

Odkładanie oszczędzania „na później”

Ostatni podpunkt może wydawać się lekko absurdalny, jednakże sprostujmy. Wielu ludzi uważa, że zacznie oszczędzać, gdy będzie zarabiać więcej. Jest to bardzo duży błąd, jeżeli nie zaczniesz odkładać pieniędzy, jak zarabiasz mniej, tym bardziej nie będziesz ich odkładać, jak Twoja pensja wzroście. Ponadto, wraz ze wzrostem zarobków często rosną także wydatki. W związku z tym, warto postarać się zatem wyrobić dobry nawyk oszczędzania.

Jak tego uniknąć?

- Odłóż pierwszą kwotę – zacznij oszczędzać jak najszybciej, nawet jeśli na początku będą to małe kwoty, nie zrażaj się, prędzej czy później wyrobisz nawyk, który w przyszłości bardzo Ci się przyda;

- Stały „wydatek” w budżecie – ustal sobie miesięczną kwotę, którą co miesiąc musisz przeznaczyć na oszczędności, traktuj te pieniądze jak niepodważalny „wydatek”;

- Wykorzystaj zasadę „zapłać najpierw sobie” – przelewaj oszczędności na konto zaraz po wypłacie.

Podsumowanie

Oszczędzanie w Wielkiej Brytanii to bardzo ważny element budowania indywidualnej stabilności finansowej, co jest szczególnie istotne właśnie dla emigrantów, którzy muszą radzić sobie z wysokimi kosztami życia w UK i stresującą niepewnością przyszłości. Tak jak już podkreślaliśmy wielokrotnie, nie ma jednej, uniwersalnej kwoty, jaką każdy powinien oszczędzać. Natomiast, warto sugerować się chociażby zasadą 50/30/20 i dostosować ją do własnych zarobków i wydatków.

Nie da się ukryć, że systematyczne odkładanie pieniędzy daje poczucie bezpieczeństwa, pomaga w realizacji długoterminowych, często kosztownych planów, a także chroni przed nagłymi wydatkami, bądź niezaplanowanymi kryzysami. Chcąc oszczędzać pieniądze w UK, należy też ustrzegać się typowych błędów, które to uniemożliwiają. Życie „od wypłaty do wypłaty”, nadmierne wydatki na zbędne przyjemności lub niekorzystanie z ulg podatkowych i benefitów, może znacząco utrudnić nam odkładanie pieniędzy.

Podsumowując, niezależnie od tego, czy mieszkasz w UK na stałe od dłuższego czasu, czy planujesz roczny kilkuroczny pobyt na Wyspach w celu dorobienia się pieniędzy, oszczędzanie powinno być stałym elementem Twojego budżetu. Poprzez świadome zarządzanie pieniędzmi możesz nie tylko uniknąć problemów finansowych, ale także zwiększyć swoją niezależność i poprawić perspektywy na przyszłość.

Koniecznie przeczytaj: