Jeżeli myślisz o zaciągnięciu pożyczki w UK, założeniu karty kredytowej albo o zakupie domu na kredyt hipoteczny, koniecznie powinieneś sprawdzić swoją zdolność kredytową (credit score, credit rating). Jednakże, tak właściwie dlaczego? Mianowicie, robiąc to uzyskasz dostęp do tych samych informacji, które otrzymają banki oraz inne instytucje decydujące o tym, czy zostanie Tobie przyznana hipoteka, czy jakikolwiek inny kredyt.

Zacznijmy od prostego wyjaśnienia najważniejszych pojęć, tak abyśmy dobrze zrozumieli, co to jest zdolność kredytowa i dlaczego warto wiedzieć o niej trochę więcej.

Co to jest zdolność kredytowa w UK?

Zacznijmy zatem od definicji, mianowicie, zdolność kredytowa to możliwość danej osoby do spłaty zaciągniętego kredytu wraz z odsetkami w terminach określonych w umowie.

Aby to lepiej zobrazować posłużmy się przykładem. Osoba, która ma stały dochód, dużo zarabia i nie ma zobowiązań finansowych, z reguły powinna posiadać dobrą zdolność kredytową. Natomiast osoba, która pracuje dorywczo i niewiele zarabia, ma znacznie gorszą zdolność kredytową. Dla kogoś, kto posiada dobry credit score, zaciągnięcie nawet sporego kredytu zazwyczaj nie jest problemem, w przeciwieństwie do osoby z niskim credit score, która może mieć problemy z uzyskaniem pożyczki.

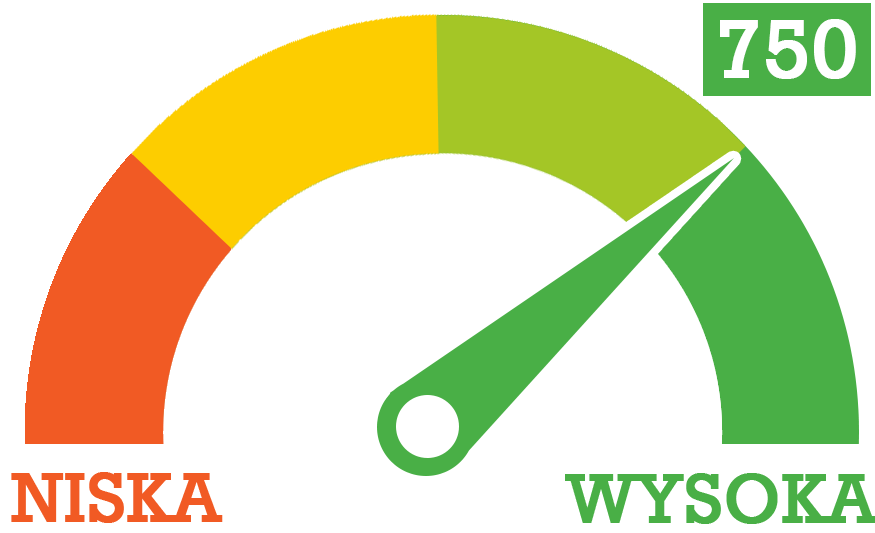

W Wielkiej Brytanii istnieje kilkanaście firm, które tworzą coś na kształt profilu kredytowego. Do każdej osoby mieszkającej na Wyspach przypisany jest specjalny wynik, o którym już wspominaliśmy, czyli credit score, który złożony jest z pewnej liczby punktów określających jego zdolność kredytową.

Sama w sobie punktacja w pewnym sensie zależy od firmy, natomiast łatwo można się domyśleć, że im wyższy jest wynik, tym lepsza jest zdolność kredytowa.

Żeby to lepiej zrozumieć, postawmy się na chwilę w sytuacji banku albo innej instytucji pożyczającej pieniądze. Oczywiste jest to, że przed rozstaniem z własną gotówką chcielibyśmy zapewne wiedzieć, kim jest pożyczający. Gdyby okazało się, że ma dom, dobrze zarabia i nie ma długów, uznalibyśmy pewnie, że pożyczenie mu pieniędzy jest mało ryzykowne. Gdyby jednak wyszło na jaw, że ma już kilka niespłaconych kart kredytowych i nie pracuje… cóż, musielibyśmy odmówić.

Zdolność kredytowa a historia kredytowa

Zdolność kredytowa oraz historia kredytowa to wbrew pozorom dwie różne rzeczy. Wiele osób, jak i naszych czytelników, myli te podstawowe pojęcia, dlatego też, zanim przejdziemy do kolejnych szczegółowych informacji, spróbujmy je szybko wyjaśnić.

Zdolność kredytowa (credit score, credit rating) to nasza zdolność na spłacenie zadłużenia w oczach instytucji pożyczającej pieniądze. Jest to też jednocześnie ocena ryzyka jaką stanowimy dla pożyczkodawcy.

Historia kredytowa (credit history) to natomiast dane historyczne, które dotyczą spłaty wcześniejszych zobowiązań, czyli innymi słowy informacje, jak w przeszłości dawaliśmy sobie radę ze spłacaniem długów.

Nie da się ukryć, że oba te pojęcia są ze sobą bezpośrednio powiązane. Wystarczy wspomnieć o tym, że brak historii kredytowej negatywnie wpływa na naszą zdolność kredytową. Agencja ratingowa nie mając dostępu do danych historycznych daje nam niską ocenę i umieszcza w grupie wysokiego ryzyka. Na szczęście nawet w tej sytuacji, możemy podjąć pewne kroki i w miarę szybko rozpocząć naszą historię kredytową i pozytywnie wpłynąć na nasz wizerunek w oczach pożyczkodawców.

Jakie dane wpływają na credit score?

Firmy tworzące credit score zbierają tylko i wyłącznie dane, które wpływają na naszą zdolność kredytową. Interesuje je to gdzie mieszkamy i jak długo, czy i gdzie pracujemy, ile zarabiamy, czy mamy już inne, niespłacone długi, nieopłacone pożyczki i karty kredytowe, czy posiadamy nieruchomości oraz jakie mamy rachunki bankowe, itp.

Wszystkie te informacje są analizowane i na ich podstawie otrzymujemy ocenę. Może przybierać ona formę punktacji (np. od 0 do 999), jak i może być również zaprezentowana w formie opisowej (np. very poor, poor, fair, good i very good). Dla przykładu, w poniższej tabeli przedstawiam sposoby oceny zdolności kredytowej przez różne firmy.

| Firma | Ocena doskonała (excellent) | Dobra (good) | Przeciętna (fair) | Słaba (poor) | Bardzo słaba (very poor) |

| Experian | 999 – 961 | 960 – 881 | 880 – 721 | 720 – 561 | 560 – 0 |

| Equifax | 850 – 800 | 799 – 670 | 669 – 580 | 579 – 300 | 299 – 0 |

| TransUnion | 850 – 781 | 780 – 721 | 720 – 661 | 660 – 601 | 600 – 300 |

Niezależnie od tego jaką ocenę otrzymamy, najważniejsze jest to, żeby zadbać o to, aby wynik ten był obliczony na podstawie prawdziwych danych. Nawet jeżeli mamy niski credit score, nie powinniśmy się tym przejmować, ponieważ istnieje wiele prostych sposobów, które mogą poprawić nasz wynik.

Czasami jednak zdarza się, że dochodzi do pomyłek i w rezultacie nasza zdolność kredytowa jest sztucznie zaniżona lub zawyżona (co zdarza się znacznie rzadziej). Uregulowana kilka lat temu karta kredytowa lub pożyczka nadal może widnieć jako niespłacona, a dane o naszej dobrze płatnej pracy nie są jeszcze w systemie i nadal widniejemy jako bezrobotni – wszystko jest możliwe, dlatego też bardzo ważne jest, aby upewnić się, że system obliczył nasz wynik w oparciu o aktualne dane.

Sytuacja, w której nasz wynik jest sztucznie zaniżony może sprawić pewne problemy – jeżeli wystąpimy o pożyczkę czy kredyt hipoteczny, to możemy spotkać się z odmową. Dlatego też zdecydowanie warto zweryfikować te informacje, zwłaszcza, że możemy to zrobić zupełnie za darmo.

Jak za darmo sprawdzić zdolność kredytową?

W Wielkiej Brytanii jest kilka firm, które zajmują się sporządzanie i udostępnianiem raportów kredytowych za darmo. Przyjrzyjmy się zatem kilku takim ofertom.

Checkmyfile

Jedną ze stron, na których możemy za darmo sprawdzić zarówno naszą zdolność kredytową, jak i całą historię kredytową jest Checkmyfile. Firma ta jest godna zaufania, gdyż prezentuje bardzo kompleksowy raport na podstawie danych z aż czterech agencji kredytowych: Experian, Equifax oraz TransUnion.

Raport prezentowany przez serwis Checkmyfile jest dostępny bezpłatnie przez pierwsze 30 dni po rejestracji. Kontynuując usługę, zapłacimy za każdy miesiąc £14.99. Możemy zrezygnować z usługi w dowolnym czasie.

Moneysupermarket

Natomiast, jeżeli nie chcecie bawić się w przerywanie usługi, warto skorzystać z innej strony, gdzie można przeczytać swój raport kredytowy zupełnie za darmo przez cały czas. Jedną z nich jest Moneysupermarket udostępniający bezpłatnie usługę Credit Monitor.

Oczywiście, w związku z tym, że raport ten jest bezpłatny, prezentuje on nieco mniej danych niż wcześniejszy. Z pomocą Moneysupermarket możemy za darmo sprawdzić naszą historię kredytową nawet do kilku lat wstecz. Istnieje również możliwość szybkiego poprawienia błędów, jeśli informacje w raporcie nie są zgodne z prawdą.

Zaletą korzystania z tego rozwiązania jest fakt, że bez żadnych dodatkowych opłat możemy na bieżąco śledzić jak zmienia się nasza zdolność kredytowa. Nasza ocena, która dostępna jest na tej stronie, jest systematycznie aktualizowana, więc można ją w łatwy sposób monitorować i mieć pełną wiedzę na temat tego co się z nią dzieje.

Historia kredytowa w UK z błędem

Bez względu na to czy wybierzecie wcześniej wspomniane przez nas strony, czy jakiekolwiek inne narzędzie, w momencie uzyskania dostępu do konta, należy przeczytać całą historię kredytową i sprawdzić dokładnie wszystkie jej szczegóły (sekcje).

Jest ich kilkanaście. Są to: adresy zamieszkania, informacje o pożyczkach, kartach kredytowych i lojalnościowych, informacje z Electoral Roll, informacje o orzeczeniach sądu (bankructwo) itd. Ponadto, możemy również dowiedzieć się, które firmy i instytucje ostatnio sprawdzały nasz credit score i w jakim celu to robiły.

Mając dostęp do naszej historii kredytowej koniecznie powinniśmy sprawdzić, czy wszystkie sekcje zawierają poprawne informacje. W razie odkrycia błędów, które mogą mieć negatywny wpływ na ocenę naszej zdolności kredytowej, należy powiadomić pracowników firmy i poprosić o dokonanie korekty.

To już wszystko w dzisiejszym wpisie. Mam nadzieję, że wiecie już gdzie i jak sprawdzić zdolność kredytową w UK i że informacje zawarte w tym artykule pomogą Wam w łatwiejszym otrzymaniu pożyczki, karty kredytowej czy kredytu hipotecznego.

Natomiast, jeżeli chcielibyście poprawić swoją zdolność kredytową, ale nie do końca wiecie jak to zrobić, koniecznie przeczytajcie inny artykuł znajdujący się na naszym portalu: Credit score, jak poprawić.

Na koniec zachęcam Was do zadawania pytań oraz dzielenia się swoimi przemyśleniami, radami i doświadczeniami dotyczącymi tematyki dzisiejszego artykułu w sekcji komentarzy. Z góry dziękuję!

Hej Andrzej, dzięki za pytanie. Jeśli chodzi o Totally money to sprawdzenie brytyjskiej zdolności kredytowej odbywa się tam za darmo, także nie musisz przerywać konta. Jeśli jednak chcesz to zrobić, to po zalogowaniu najedź kursorem prawy górny róg, tam gdzie jest 'Hi Andrzej’, następnie wybierz 'My Details’ i kliknij w 'Close My Account’ na dole pierwszej sekcji, poniżej informacji o adresie email i haśle.

Jeśli chodzi o zdolność kredytową w Checkmyfile, to rzeczywiście, po miesiącu jest to usługa płatna. Możesz przerwać usługę na 3 sposoby:

– dzwoniąc pod numer 0800 086 9360

– wysyłając maila na adres customer.care[małpka]checkmyfile.com (jak chcesz to mogę Ci szybko napisać wersję angielską)

– logując się na swoje konto. Należy kliknąć na 'Expert Help’ i następnie 'I need help with my account’. Potem klikasz w 'I’d like to stop my subscription’ i potwierdzasz aby zakończyć subskrypcję.

Jeżeli sprawdzę swoją zdolność kredytową za darmo na jednej z opisanych stron. Czy łatwo się wypisać? Czy mogę to zrobić online czy muszę dzwonić do firmy (nie znam zbyt dobrze angielskiego).

W razie odkrycia błędów, które mogą mieć negatywny wpływ na ocenę naszej zdolności kredytowej, należy powiadomić pracowników firmy i poprosić o dokonanie korekty… GDZIE SIE TRZEBA ZGLOSIC W RAZIE BŁĘDÓW???

Tam, gdzie sprawdzałeś zdolność kredytową. Skontaktuj się z nimi i zobaczysz co powiedzą (niektóre firmy mają dane z innej agencji kredytowej).

Hej! Pytanie. Czy do zdolności kredytowej samotnej matki wliczane są benefity czy gola pensja? Pytam bo otrzymałam certyfikat zdolności z banku a dzis byłam podpisać umowę kredytowa i zdolnosc obcięto o polowe kwoty . Może ktoś mądrzejszy podpowie o co chodzi?? Pozdrawiam wszystkich walczących 😉

Hej Monika, wydaje mi się, że nie ma jednego spójnego systemu oceniającego zdolność kredytową i każda agencja posługuje się nieco innymi danymi. Czy Twoje pytanie dotyczy kredytu hipotecznego? Jeżeli tak to ocena kredytowa z agencji jest prawdopodobnie jedną ze składowych, którą bank bierze pod uwagę udzielając kredytu i najlepiej ich zapytać jak traktują dochody nie będące pensją.

Właśnie sprawdzałem mam 764 punkty u kredytodawców i 806 u innych , post code 780 i 699 application , nie wiem w zasadzie czy to dobry wynik ???

Najlepiej zpbacz na stronie jaka jest ta punktacja, z tego co piszesz wydaje mi się, że maksymalnie można mieć 1000 punktów także 764 i 806 to dobry wynik.

A czy mazna sprawdzić swoją zdolność kredytowa w języku polskim chodzi mi żeby formularz był po polsku

Hej Adam, obawiam się, że nie ma takiej możliwości. Z którym pytaniem masz problem?

no wlasnie sa te gwiazko i nie wiem na ktore mam patrzec.

Niestety nie wiem jak Ci pomóc Ewelina, wynik powinien być czytelny, spróbuj poszukać… możesz zrobić jakiś screenshot ekranu i podesłać mi na maila info[małpka]smartpolak.co.uk?

Witam. a na ktore gwiazdki mam patrzec bo sa czerwone pomaranczowe i zielone tj. callcredit, equifax i public. nic mi to nie mowi. pozdrawiam

Trudno mi powiedzieć Ewelina, powinien chyba być widoczny jakiś wynik punktowy albo oznaczenie typu Excellent, Good, itp. Nie ma niczego takiego?

Wiatam czy wie ktoś dokładnie jak sprawdzić zdolność kredytowa krok po kroku na stronie credit report?

Hej Basiu, musisz się zarejestrować, niestety nie wiem dokładnie jak wygląda formularz rejestracyjny. Jeżeli się zarejestrujesz to nie zapomnij przerwać usługi w ciągu 30 dni. Artykuł jest trochę nieaktualny, są jeszcze dwie fajne strony gdzie możesz sprawdzić credit score: https://www.noddle.co.uk i https://www.clearscore.com.

czy te raporty credit score zostawiaja jakis znak w naszych danych? gdzies slyszalam ze jak wejdziemy i bedzie poor to nie mamy szansy potem na kredyt jak zlozy formulaz wlascimy morgade advisor?

Hej monia, podobno częste sprawdzanie zdolności kredytowej może mieć na nia negatywny wpływ. To tak jakby ktoś starał się równocześnie o wiele pożyczek i różne firmy sprawdzały raport – może to być trochę podejrzane. Myślę, że jednorazowe sprawdzenie nie stanowi większego problemu, zwłaszcza na kilka miesięcy przed aplikacją o mortgage. Jeżeli jedank wynik jest poor, to to może być przeszkodą w otrzymaniu kredytu i osoba z takim wynikiem powinna zrobić coś aby go poprawić.

Mnie bardzo pomogło. Teraz wiem ile mam gwiazdek i w czym może być problem. Dzięki wielkie

Jeżeli nie posiadam rachunku w Anglii a bank polski chce potwierdzenia to co zrobić? Pracuje dla firmy holenderskiej z siedziba w Anglii . Jakieś pomysły?

Hej Pawel, na stronie ktora podales wyzej Noddle trzeba podac karte debetowa badz kredytowa. jak mam to zrobic jezeli bank odmowil mi zalozenia konta i nie mam takowej karty. dodam ze nie bylo mnie w uk 6 lat i wszystkie konta i wszystko za co kolwiek moglem placic zostalo zamkniete, z podatku tez sie rozliczylem. w takim razie jak mam to zrobic a moze masz lepszy pomysl.. dzieki

Cześć Mariusz, sprawdź tutaj: https://www.clearscore.com

Witam. Czy ta zdolność jest „budowana” w oparciu o polską zdolność (pożyczki, karty zadłużenia) czy tylko o to co posiadam (albo nie posiadam) UK?

Pozdrawiam

Hej Kasiu, nie wiem na sto procent ale raczej chodzi wyłącznie o UK, nie sądzę, że agencje kredytowe z różnych państw przekazują sobie informacje o klientach (choć prawdopodobnie niebawem dojdzie do tego). Tutaj masz więcej informacji na temat zmian miejsc zamieszkania i credit score: experian.co.uk/blogs/consumer-advice/grow-credit-score-moving-to-uk

jak zrezygnowac z checkmyfile.com ??

Hej Jacek, jest kilka sposobów. Możesz zadzwonić pod numer 0800 612 0421 albo wysłać maila na checkmyfile.com/contact.htm

Możesz również przerwać subskrypcję online, zaloguj się na swoje konto, kliknij w 'Secure Messaging’ wybierz 'I need help with my account’ i następnie 'I’d like to stop my subscription’.

hmmm właśnie na stronach których próbowałam sprawdzić wymagane sa adresy z 3 poprzednich lat

A sorki nie wiedziałem o tym … no to masz odpowiedź, 3 lata 🙂

jak dlugo muszę mieszkać w UK by móc sprawdzić swoje credit score?

Nie ma takiego okresu, możesz sprawdzić od razu ale jeżeli niedawno przyjechałaś to będzie prawdopodobnie niski.

Czesc Pawel, czy wiesz gdzie można w prosty sposób sprawdzić online jakie musze mieć zarobki aby jako jedyna osoba dorosla otrzymać mortgage ( cos podobnego do polskiego kalkulatora hipotecznego)?

Spróbuj tutaj Aniu: http://www.moneysavingexpert.com/mortgages/mortgage-rate-calculator

jak zrezygnowac z Experian Credit Expert aby nie pobieralo oplat ? gdzie znajde link do tej opcji

Cześć Mariusz, musisz zadzwonić pod numer 0800 561 0083 (Monday to Friday from 8am to 7pm, and on Saturday from 8am to 4pm) i powiedzieć im, że chcesz zrezygnować. Tak jest szybciej, możesz też wysłać list, formularz możesz pobrać z ich strony internetowej.

po 29 dniach musisz sie zarejestrowac jeszcze raz i wtedy zrezygnowac

Jak sprawdzić swoją zdolnosc kredytową bez posiadania karty kredytowej?

Hej Iwona, musisz zarejestrować się na jednej ze stron, o których wspominam w artykule, nie potrzebujesz w tym celu karty kredytowej.

Niby jakie ? we wszytkich wymagana jest karta kredytowa

Przepraszam Marek, chyba nie zatrybiłem 🙂 Chodzi o to, że musisz mieć kartę, niekoniecznie kredytową, żeby zapłacić za raport? Jeżeli tak to spróbuj https://www.noddle.co.uk/ tam raport jest zdaje się bezpłatny.